Autorisation et dépassement de découvert : faisons le point !

La situation de découvert : plusieurs configurations possibles

Être à découvert, être dans le rouge, avoir un compte débiteur, avoir son compte en négatif… peu importe les mots, tout cela revient au même : utiliser de l’argent que l’on ne possède pas, c’est être à découvert.

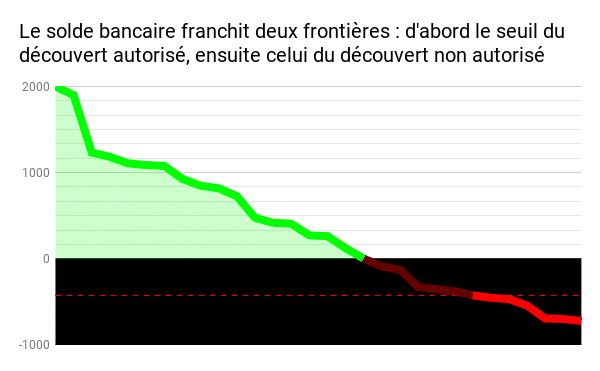

Mais le découvert existe en plusieurs couleurs.

Il y a d’abord le rouge, le découvert autorisé, puis le rouge vif, le découvert non autorisé.

- Quelles sont leurs différences ?

- Le découvert est-il un cadeau de la banque ?

- Peut-on bien utiliser son découvert ?

- Comment se sortir du découvert ?

C’est l’objet de cet article !

Le saviez-vous ? D'origine militaire, l'expression signifie être exposé au feu de l'ennemi sans possibilité de "se mettre à couvert".

Ce premier article de notre série sur le découvert a donc pour but de vous aider à identifier et à combattre vos "ennemis" sur le plan financier.

Le découvert autorisé, un ami… qui vous veut du mal

Le découvert autorisé : une définition

Le découvert autorisé est un service proposé par les banques. Il permet au compte bancaire de continuer de fonctionner même si son solde est débiteur. Cette facilité de caisse permet donc d’être temporairement « dans le rouge ».

Une autorisation de découvert implique un accord préalable, dont les modalités (montant plafond, durée, taux… ) sont précisées dans la convention de compte ou dans un contrat annexe.

La banque peut modifier ou retirer une autorisation de découvert sans avoir à se justifier : au même titre qu’un prêt, le découvert n’est pas un droit.

Le découvert autorisé est une forme de crédit

Contrairement à ce que le terme « autorisation » peut laisser penser, le découvert n’est pas gratuit.

Dépenses imprévus, décalages de remboursements, oublis… Le découvert peut être une solution temporaire pour « faire la soudure » quelques jours le temps que le compte revienne dans le vert. C'est une facilité de caisse.

Vous pouvez même être à découvert sans même le savoir si vous ne suivez pas vos comptes régulièrement (ou si la banque « joue » avec les dates de valeur) !

Le découvert sert justement à cela : jusqu’à une certaine limite, vos paiements ne sont pas considérés comme des incidents de paiement.

Mais il s’agit bel et bien d’un crédit bancaire qui se déclenche automatiquement dès le premier jour de découvert… Et, pour reprendre la formule obligatoire : “Un crédit vous engage et doit être remboursé.”

Le découvert a un coût : les agios, ou intérêts débiteurs

Un découvert est bien plus coûteux qu’un crédit classique : de 7 à 8% pour les banques en ligne, et de 12 à 15 % pour les banques « en dur », alors que le taux moyen des crédits à la consommation et prêts personnels s’élève entre 1 % et 2 %.

Tous ces taux s’expriment en base annuelle, et s’appliquent sur le montant du découvert, proportionnellement à la durée de celui-ci.

Votre établissement bancaire peut aussi facturer des frais annexes mentionnés dans sa brochure tarifaire (en théorie seulement car l’association de consommateurs la CLCV dénonce régulièrement l’opacité qui entoure les tarifs du découvert).

Tous ces frais sont prélevés sur le compte courant : ils viennent donc creuser le découvert chaque mois…

Le découvert est un petit trou dans la coque. Anodin s’il est comblé rapidement, il peut se transformer en voie d’eau inarrêtable si vous le négligez.

Le découvert non autorisé, la zone rouge vif

Découvert non autorisé, dépassement de découvert : définition

Un solde débiteur non autorisé survient lorsque le cumul des débits fait passer votre compte sous la limite de découvert autorisé. Vous n’êtes plus dans le rouge, mais dans le rouge vif.

Selon une étude réalisée en 2017 par Panorabanques, 60 % des français ont dépassé la limite de leur découvert autorisé au moins une fois au cours de l’année précédente.

Découvert non autorisé : coût et fonctionnement

Dans la zone rouge vif, le taux des agios augmente fortement. Le coût du découvert devient souvent supérieur à 15%, et se rapproche proche du taux de l’usure, le taux maximum autorisé par la loi.

En situation de découvert non autorisé, la banque peut décider de laisser passer certains prélèvements importants ou en refuser d’autres… sans vous demander votre avis.

Pire, subirez des frais pour chaque paiement réalisé, qu’il passe ou pas :

- commission d'intervention

- frais de forçage

- frais de rejet de prélèvement

- frais de rejet de chèque

- frais de correspondance (courriers d’avertissement, relance, lettre recommandée...)

Inutile de préciser que tous ces frais empirent rapidement la situation et vous font rentrer dans un cercle vicieux dont il est difficile de sortir...

Face à la dangerosité de ce système, la régulation bancaire du 26 juillet 2013 a plafonné les frais annexes :

- Plafond à 8 € pour la commission d’intervention (par opération)

- Plafond mensuel à 80 € pour tous les frais de commission

L’esprit de cette régulation est malheureusement piétiné par certaines banques qui reportent leur facturation sur les frais de correspondance (non plafonnés), accentuant la situation de fragilité de leurs clients.

Le découvert non autorisé, un stress quotidien

Le coût du découvert non autorisé n’est pas que financier. Il est surtout psychologique.

Puisque la banque peut rejeter vos prélèvements et vos paiements par carte, vous perdez le contrôle sur vos paiements.

Vous vivez alors une situation très inconfortable…

La honte lorsque la carte bancaire ne passe pas au supermarché.

L’injustice lorsque la banque facture 20 € pour avoir autorisé un prélèvement de 5 €... en ajoutant les frais d'une lettre recommandée à votre débit.

L’impuissance lorsque les rares versements qui arrivent sur votre compte sont immédiatement absorbés par des échéances rejetées mais restés en attente…

Le harcèlement des fournisseurs (énergie, téléphone, internet…) qui demandent leur paiement car ils ont subi un rejet de prélèvement.

Une lutte contre le temps qui creuse le découvert chaque jour…

Nous dramatisons ? À peine. C’est une situation impossible à vivre.

Et ne comptez pas pour votre chéquier pour gagner du temps : un chèque sans provision vous expose au risque d’être interdit bancaire (interdit de chéquier, inscription FICP) jusqu’à régularisation de la situation. Ne faites jamais de chèque sans provision.

En conclusion : comment utiliser le découvert de façon judicieuse

Le découvert (autorisé !) est à réserver à ce pour quoi il a été conçu : résoudre des petits décalages de trésorerie de quelques jours.

Il permet d’éviter de devenir débiteur non autorisé au moindre imprévu.

Ne le voyez pas comme un cadeau du banquier pour rémunérer votre fidélité : ce n’est pas un complément de revenu ou une prime, mais bien un endettement à court terme qui vient avec ses règles et son tarif, et qu’il faut rembourser rapidement...

... car c’est aussi une pente glissante vers le dépassement de découvert, que vous devez éviter à tout prix.

Crédit à un taux proche de l'usure, le découvert non autorisé peut faire basculer votre situation financière et vous plonger rapidement en situation de fragilité.

Si vous dépassez la limite, mieux vaut négocier une augmentation temporaire du plafond de découvert ou un crédit à la consommation plutôt que d’entrer en découvert non autorisé avec tous les soucis de gestion liés.

Vous gardez ainsi la tête claire pour traiter le problème à la source : travailler sur votre budget et retrouver rapidement un équilibre.

LA première étape pour améliorer VOTRE situation financière ?

Passe par un rendez-vous personnalisé avec un expert budgétaire.

GRATUIT et SANS ENGAGEMENT